银行承兑汇票贴现简单来说是指企业在银行承兑汇票还没有到期的时候,将其转让给银行来提前换取资金的行为,银行承兑汇票贴现时银行是需要扣除一定的利息的。

那么,银行承兑汇票贴现利息怎么计算?下面跟着商票易小编一起来了解一下吧。

银行承兑汇票贴现利息怎么计算

承兑汇票贴现利息的计算公式:

贴现利息=票面金额*换算成的日利率*贴现日至银行承兑汇票到期日的天数

因银行承兑汇票贴现标准的不同,可能会以月、年为标准。

如果按照月利率计算,则贴现计算公式为:汇票面值x月贴现率x贴现日至汇票到期日的月数;

部分银行是按照天数来计算的,贴现计算公式为:汇票面值x年贴现率x(贴现日-承兑汇票到期日)的天数/360。

公式只是大致的承兑汇票贴现计算公式,在实际贴现的过程中,还要根据是否是外地汇票、实际银行托收时间等在计算中加、减天数。因利率变化等原因,最新银行承兑汇票贴现率还要咨询当地银行。

银行承兑汇票贴现利息的特点

1、风险低

虽然贴现业务是银行事先付出资金,购买汇票,但由于汇票是由其他商业银行承兑过的,所以相对于贷款业务来讲,银行承兑汇票贴现业务的风险要低得多,只要贴现银行在票据的真实性及承兑行的资质上把住关。到期收回资金是不成问题的。

2、流动性强

银行承兑汇票贴现业务要以真实的商品交易为基础,它把信贷资金的投放、收回与商品的货款回收紧密结合在一起,使企业将未到期的银行承兑汇票提前变现,增加了企业的可用资金。银行又可将经贴现并符合央行规定条件的票据向央行办理再贴现,克服银行信贷资金紧缺的困难,减轻贴现银行的头寸压力,增加贷款总额和贷款收益。因此无论对贴现方、还是对贴现银行来讲,贴现业务都是一项流动性极强的业务。

#优势分析

银行承兑汇票贴现利息的优点

1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。

2、对于买方来说,利用远期付款,以有限的资本购进更多货物,最大限度地减少对营运资金的占用与需求,有利于扩大生产规模。

3、相对于贷款融资可以明显降低财务费用。

以上就是关于银行承兑汇票贴现的相关分析,希望对大家有用。

而随着银行承兑汇票在企业间的往来更加密切,越来越多的银行承兑汇票在商业市场中流通。

银票是一种可变现的票据,到期后可要求银行兑现,未到期前可进行贴现。

关于银票贴现,很多银行都有在对接,并且每个银行所执行的贴现利率都会有一定的差别,所以持票人得对比不同银行的银票贴现利率才可以低利率贴现银票。但是很多银行是不对外开放这个贴现利率的,是要持票去贴的时候,对方才会告知具体的贴现利率的,这样的话就很难做一个比价。

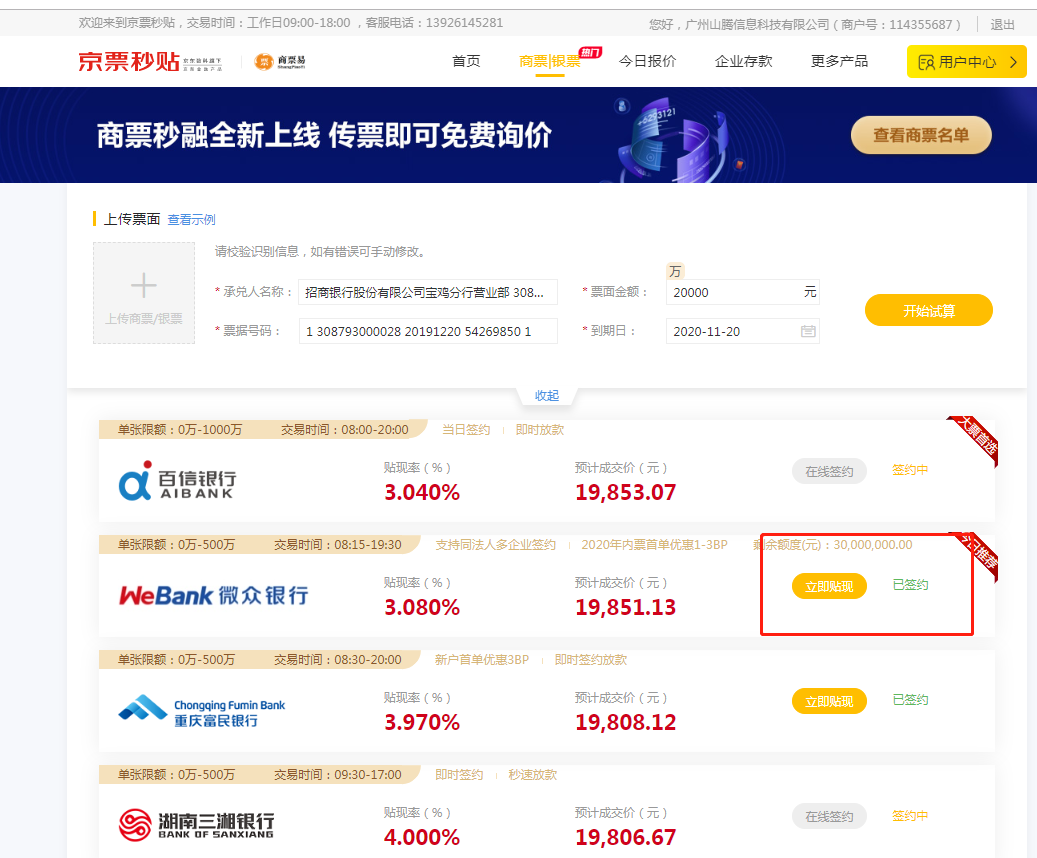

为了帮助大家更快更精准的找到更低贴现利率的行口,在此,商票易给大家推荐一个票据工具——商票易。

商票易是一个票据服务平台,提供票据贴现服务;

对接了14家银行,可以多行口比较银行承兑汇票贴现利率,以更低的贴现利率来操作贴现;

在线贴现,无需跑银行,贴现流程简单便捷;

当日贴现,当日到账。

更多银票贴现的操作,查看银行承兑汇票贴现手续费是多少?