2021年票据市场发展回顾

摘要:2021年,在新冠疫情散发多发、宏观经济面临多重压力的情况下,票据市场运行总体平稳,各项业务稳中有增,票据利率总体下降,在推动实体经济发展、促进产业链供应链循环以及降低企业融资成本等方面发挥了积极作用。

全年票据市场业务总量167.32万亿元,同比增长12.87%。其中,承兑金额24.15万亿元,增长9.32%;背书金额56.56万亿元,增长19.84%;贴现金额15.02万亿元,增长11.93%;转贴现金额46.94万亿元,增长6.41%;回购金额22.98万亿元,增长14.98%。全年转贴现加权平均利率为2.62%,同比下降9个基点;贴现利率为2.85%,下降13个基点;质押式回购利率为2.15%,上升28个基点。

一、票据市场运行情况

2021年,票据市场各项业务保持平稳增长,票据利率总体下降,市场发展质效不断提高。承兑背书金额同比增长,票据支付功能持续增强;票据融资业务增长有力,创新产品运用广泛深入;转贴现交易较为活跃,回购交易保持较快增长;转贴现和贴现利率同比下降,回购利率则随同货币市场利率有所回升。

(一)承兑背书业务同比增长,票据支付功能不断增强

1.承兑金额平稳增长,国有和股份制银行带动作用较为明显

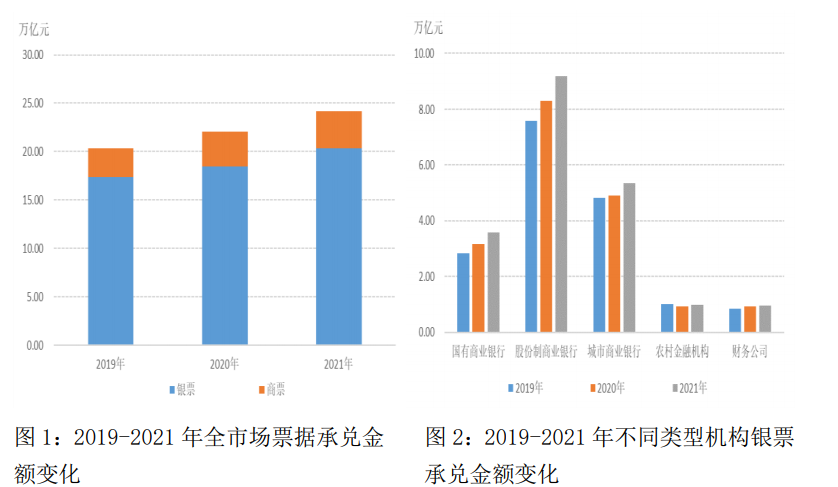

在宏观经济面临多重压力、企业生产经营困难增加的情况下,票据的延期支付功能更加契合银企诉求,推动承兑业务保持平稳增长。2021年,全市场承兑金额24.15万亿元,同比增长9.32%。其中,银票承兑20.35万亿元,增长10.19%;商票承兑3.80万亿元,增长4.85%。分机构类型看,全年国有银行承兑金额同比增长12.96%,高于全市场银票承兑金额增速2.77个百分点;股份制银行承兑金额同比增长10.79%,高于全市场平均增速0.60个百分点;城商行和农村金融机构承兑金额增速分别为8.49%和6.93%,较全市场平均增速分别低1.70个和3.26个百分点。

2.背书金额增长较快,“票付通”业务大幅增长

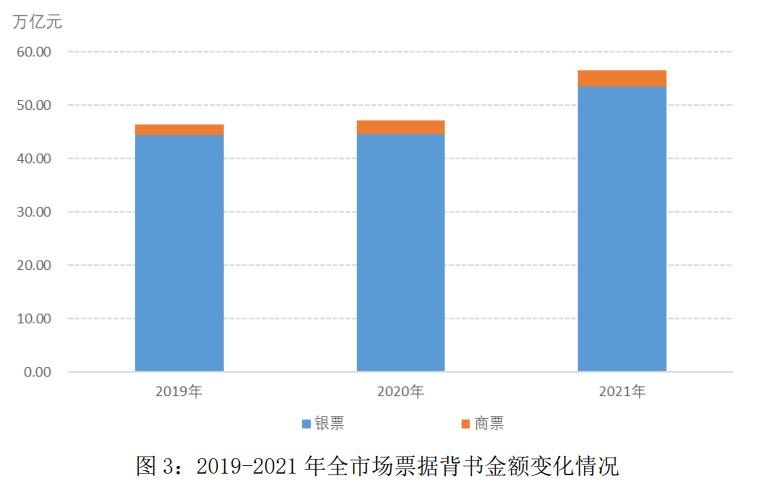

2021年,全市场背书金额56.56万亿元,同比增长19.84%。其中,银3 票背书53.59万亿元,增长20.38%;商票背书2.97万亿元,增长10.82%。同时,在应用场景持续拓展、市场环境不断改善的情况下,“票付通”业务规模大幅增长。截至年末,“票付通”累计对接平台44个,签约企业3025户,合计发起票据支付2.12万笔,支付金额610.90亿元,较上年末增长283.71%。

(二)票据融资业务增长有力,创新产品运用广泛深入

1.贴现金额增长较快

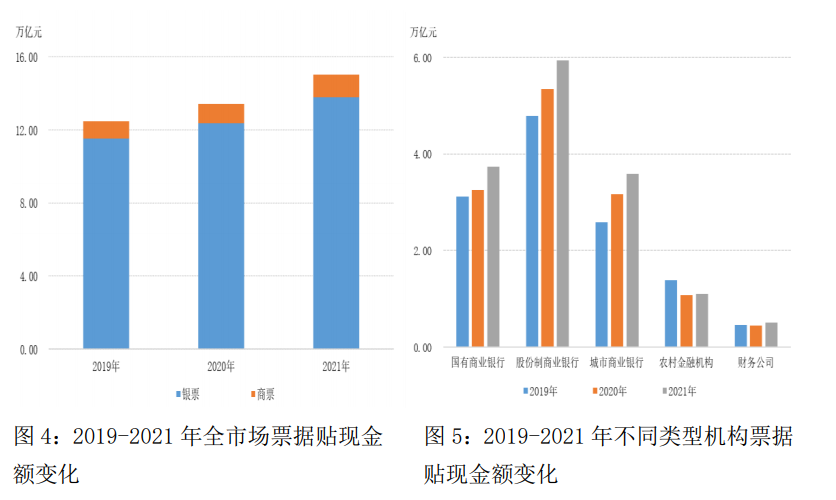

在有效信贷需求相对不足、票据贴现成本优势明显的情况下,银企双方更加倚重票据贴现开展融资,推动贴现金额保持较快增长。2021年,全市场贴现金额15.02万亿元,同比增长11.93%。其中,银票贴现13.80万亿元,增长11.43%;商票贴现1.22万亿元,增长17.98%。分机构类型看,国有银行、城商行贴现金额同比分别增长14.96%和13.66%,较全市场平均增速分别高3.03个和1.734 个百分点;股份制银行和农村金融机构贴现金额同比分别增长10.97%和2.81%,较全市场平均增速分别低0.96个和9.12个百分点。

2.创新产品运用广泛深入

随着系统功能不断完善、市场认知度持续提升等,“贴现通”业务保持较快增长势头,在便利企业贴现、降低融资成本方面发挥了积极作用。截至年末,“贴现通”累计服务企业1.40万家,累计达成贴现意向突破1000亿元,同比增长195.95%。同时,线上化、智能化的“秒贴”类贴现业务创新在更大范围内得到推广运用,使得更多企业能够享受到“线下不用跑,资金秒到账”的票据贴现服务。此外,在大力发展贴现业务的同时,商业银行积极开展票据质押融资业务,年末全市场票据质押余额达到1.12万亿元,同比增长9.70%,有效盘活企业票据资产,助力企业解决资金周转难题。

(三)转贴现交易金额增势平稳,回购交易金额增长较快

1.转贴现交易金额有所增长

2021年,全市场转贴现交易金额46.94万亿元,同比增长6.41%。其中,银票转贴现交易42.07万亿元,增长2.70%;商票转贴现交易4.87万亿元,同比增长54.74%。剔除内部交易,农村金融机构、国有银行和城商行转贴现交易同比分别增长38.47%、24.07%和16.77%,股份制银行转贴现交易基本持平,资管类产品转贴现交易同比下降26.81%

2.回购交易金额保持较快增长

2021年,票据回购交易金额22.98万亿元,同比增长14.98%。其中,质押式回购21.70万亿元,增长11.06%;买断式回购1.28万亿元,增长 1 分机构类型的转贴现交易金额按照买入和卖出双边统计,下同。 187.53%。经过2019、2020年的高速发展,票据回购业务增速自然回落。分机构类型看,农村金融机构和国有银行回购交易金额同比分别增长33.76%和15.91%,股份制银行和城商行同比分别增长10.74%和6.88%

从资金融入和融出方向看,城商行和证券公司是主要的资金融入方,国有银行和股份制银行是主要的资金融出方;农村金融机构则由上年的资金净融出转变为净融入。

(四)转贴现和贴现利率同比下降,回购利率同比回升

1.转贴现利率有所下降,存在与同业存单利差倒挂现象

2021年,全市场转贴现加权平均利率为2.62%,同比下降9个基点。其中,银票转贴现利率为2.56%,下降9个基点;商票转贴现利率为3.16%,下降42个基点。从全年走势看, 分机构类型的回购交易金额按照正回购和逆回购双边统计,下同。 2月转贴现利率达到3.27%的年内高位,其后整体逐步走低,12月转贴现利率为1.91%,创票交所成立以来新低。

同时,转贴现与同业存单的利差倒挂,且自下半年以来总体呈扩大趋势。另外,由于有效信贷需求不足、内外部考核压力加大等,年末银行转贴现买入票据特别是银票需求旺盛,带动转贴现利率大幅下降。12月,银票转贴现加权平均利率为1.76%,较上月下降44个基点。

2.贴现利率同步下降,有效降低企业融资成本

2021年,全市场贴现加权平均利率为2.85%,同比下降13个基点。其中,银票贴现利率为2.73%,下降13个基点;商票贴现利率为4.20%,下降20个基点。从全年看,贴现利率与转贴现利率走势基本一致,2月贴现利率达到3.72%的高位,其后总体呈逐步下行趋势,12月降至2.09%,创票交所成立以来新低。 在贴现利率持续下行的情况下,票据贴现与一般贷款之间的利差扩大,有效降低企业融资成本。全年贴现利率较LPR(1年期)均值低100个基点,利差同比扩大7个基点,为企业节约融资成本超过1000亿元。

3.回购利率同比上升,与货币市场利率走势较为一致

2021年,全市场质押式回购加权平均利率为2.15%,同比上升28个基点;买断式回购加权平均利率为2.14%,同比上升12个基点。从全年走势看,除年初、年末等特殊时点,票据质押式回购和买断式回购利率与货币市场主要利率走势较为一致。1天期的质押式回购利率与DR001的相关系数为0.92,7天期的质押式回购利率与DR007的相关系数为0.79。

二、票据市场服务实体经济情况

(一)企业用票保持较快增长,票据服务中小微企业导向突出

2021年,用票企业家数3达到318.89万家,同比增长17.72%;企业用票金额4达到95.72万亿元,同比增长15.75%。票据市场服务中小微企业的导向突出,有力支持中小微企业稳健经营、健康发展。全年中小微企业用票企业家数达到314.73万家,占比98.70%;中小微企业用票金额达到69.10万亿元,占比72.19%。同时,在票据市场业务创新加快、银行票据业务服务下沉的情况下,票据业务与中小微企业需求的契合度进一步提高,票据平均面额进一步下降。

2021年,银票平均面额为80.44万元,同比下降5.83%;商票平均面用票企业家数指报告期开展签发(承兑)、背书和贴现业务的企业家数合计数。 企业用票金额指报告期企业票据签发(承兑)、背书和贴现金额合计数。 10 额为108.57万元,同比下降12.94%。

(二)重点行业用票保障有力,有效贯彻宏观政策导向

2021年,票据市场各类主体围绕重点行业、产业链龙头企业积极创新业务模式和服务方式,有力提升票据业务与产业发展的协同性和契合度,为推动宏观经济恢复、产业结构优化等发挥了积极作用。全年来看,全市场共有26个行业5实现用票金额同比增长,覆盖面达86.67%,其中,商务服务、有色金属、建筑装修等7个主要用票行业用票金额合计54.62万亿元,同比增长16.63%,增速较全市场平均增速高0.88个百分点。同时,基础科学研究、医药生物行业延续上年较快增长势头,用票金额同比分别增长29.93%和17.19%,增速较全市场分别高14.18个和1.44个百分点。

为更清晰地刻画各行业的用票情况,在《国民经济行业分类(2017)》的基础上,我们按照最终产品类型对用票企业所属的“行业小类”进行了重新归类,最终形成30个新的“行业板块”,下同。

(三)票据服务区域经济协同发展,东部地区用票增长较为突出

2021年,东部地区用票金额62.34万亿元,同比增长19.23%;中部地区和西部地区用票金额分别为15.75万亿元和13.36万亿元,同比分别增长9.14%和16.35%;东北地区用票金额4.27万亿元,同比下降5.08%。

东部地区,特别是长三角和珠三角地区经济基础好、受疫情影响小,企业生产经营用票恢复较快,叠加多项票据市场产品业务创新在东部地区率先落地,票据业务与区域经济发展的协同性强,东部地区用票规模处于领先地位,在全国各地区的票据业务发展中的示范引领作用也较为明显。

(四)商票信息披露制度顺利实施,有效优化市场生态

2021年8月1日,商票信息披露制度正式施行,票据市场信用体系建设迈出重要一步。在人民银行总行的指导及人 民银行分支机构、市场成员的大力支持下,年末商票信息披露平台注册企业4.70万余家,对商票承兑企业的覆盖率达到87.66%,承兑信息披露率也由8月末的77.35%提高到年末的94.00%。市场生态得到明显改善、信用约束机制初步形成,商票流转过程中的信息不对称显著降低,商票支付和融资功能有所增强。

2021年,未贴现商票的换手率6达到2.83,同比上升16.00%;年末商票的贴现承兑比达到38.14%,较上年同期提高6.34个百分点。

(五)供应链票据业务稳步拓展,发展成效不断显现

供应链票据是票交所落实金融供给侧结构性改革要求、促进产业链供应链有效循环、推动供应链金融创新发展的具体举措。在2020年4月推出供应链票据平台的基础上,票交所于2021年8月对平台核心功能进行了升级,截至年末,共有3000多家企业登记注册,各项业务金额合计671.63亿元。随着供应链票据平台功能的完善以及各类机构参与度的提升,供应链票据在提高企业融资可得性等方面的优势持续显现。截至年末,供应链票据贴现金额和承兑金额的比值为65.96%,供应链票据单笔贴现金额在1000万元以下的笔数占比47.96%,面额最小的为891.15元,小额票据贴现融资效率有所提高。 票据换手率=背书次数/(报告期末承兑张数余额-报告期末贴现张数余额)。

三、趋势展望

中央经济工作会议指出,2022年我国经济工作要稳字当头,稳中求进。

近期召开的人民银行工作会议也强调稳健的货币政策灵活适度,精准加大重点领域金融支持力度。票据市场作为直接联系货币政策和实体经济的金融市场,政策传导效率高、直达性强,在稳定宏观经济运行、促进产业链供应链循环以及支持中小微企业发展等方面具有较大潜力。

在新的一年里,随着新一代票据业务系统上线运行,商票信息披露制度深入推进,供应链票据等创新业务增量扩面和信息服务产品逐步向市场推出等,票据市场高质量发展将迈上新台阶,各项业务有望保持平稳增长,有力支持中小微企业健康发展,并将在构建国内国际双循环、推动实体经济转型发展等方面发挥更加重要的作用。

文章来源:2021年票据市场发展回顾