2016年底上海票交所的上线,打破了传统纸票的时间和空间的局限性,也给票圈带了一个概念-----“电子商业汇票没有假票”。但是这个概念在整个2019年电子商票市场,被无数次啪啪打脸。

此外,上海票交所系统设置了“票据状态查询”功能,但是一些造假的商业承兑,系统查询之后显示的却是非风险票据,可以说在造假电子商业承兑汇票面前,这个功能还是有很大的漏洞的。

2016年到2019年,历经了“焦作中旅银行假票案件”、“某农商行商承篡改成银承案件”、又经历了中交一航一、中铁二局、中交一公局、中国水利水电、中建八局子公司、恒大商票等等一系列商票造假,很多票友坐不住了:

电子票据时代到底是怎么了,票交所系统是有系统漏洞么亦或是其他原因?

电子商业承兑到底是如何造假的?到底是谁该承担责任呢?

电子商业承兑造假手段推陈出新,我们该用什么措施去防范呢?

电票造假1.0时代

电票系统代理接入:

2016年8月,不法分子利用虚假材料和公章,在工商银行廊坊分行开设了河南一家城商行“焦作中旅银行”的同业账户,以工行电票系统代理接入的方式开出了20亿电票。这些电票开出时,采用了多家企业作为出票人,开票行为工商银行,承兑行为焦作中旅银行。

原先较多银行没有直接接入ECDS系统的能力,很多中小城、农商通过大行代理接入到ECDS系统。代理接入系统风险点在于——代理接入行和被代理接入行的信息传递和票据监控不同步,被代理接入行总行没有对各分行开出的电票有审核等功能,并且不能及时监控到其旗下各分行的电票量,导致大量虚假电票被成功开出。

该假票案件发生之后,所有大行电票代理被叫停,对已经被代理接入银行进行重新审核,后续ECDS系统移交上海票交所,实现了ECDS与票据交易系统融合。贴现后的业务换到了票据交易系统下,当年的漏洞如今已不复存在。

当然该案件有一个最大的问题:不法分子与银行内部人员串通,借用焦作中旅银行大厦办公室,假冒董事长,从而为电票系统代理接入提供便利。该20亿电票由恒丰银行等机构贴现,损失机构起诉中旅银行索赔遥遥无期。

电票造假2.0时代

电子商承变银承:

在2018年12月,辽宁省两家企业在某农商行开立了一般户和网银一级电票业务。在开立账户及电票系统后,两家企业利用该农商行电票系统“可自由填写所开电票承兑人信息”的漏洞,开具大量商业承兑汇票,并将该批商业承兑汇票的承兑人修改成某某银行,从而造成是银票的假象。据悉,2018年12月至2019年1月16日来,两家企业一共开了114张其开户支行所在银行为承兑人的大额”商业承兑汇票“,合计金额4.29亿!此类票开出后,部分票流入到市场,合计金额也高达8000多万!根据通报,该农商行已申请撤销出票,或请求票交所锁定冻结该类票的流转行为,截至目前大部分票已被成功处置。

补充一点:商业承兑汇票票号是2开头,而银行承兑汇票票号是1开头。熟知ECDS系统的票号规则,就很好避免此类上当受骗案件的发生。

电票造假3.0时代

虚假企业材料冒开电票系统:

2018年11月,中交一航局第一工程有限公司发布一则公告,关于出票人中交一航一,收款人天津星系商贸,开户行广东南粤银行的商业承兑汇票系虚假电票,中交一航一不承担任何性质责任。从2019年6月开始,陆续有持票人起诉中交一航一。据悉,中交一航一律师团队给予以下答复:司法鉴定银行开户材料及印章均为假,建议一起起诉开户银行---广东南粤银行股份有限公司珠海分行。

中交一航一案件发生之后,紧接着中铁二局、中交一公局、中建八局子公司、中国水利水电、恒大地产商票造假出现了一系列的案件,事件内容在此不做过多赘述,通过各大票据公众号都可以查到。

这里主要分析下这类案件的两种造假方式:

1.伪造虚假企业材料及印章,冒开企业银行账户及电票系统。中交一航一商票造假案件就是这类案件。不法分子通过伪造材料,去银行开立虚假账户,而开户银行没有做到对客户基本的真实性负审核责任,从而助推不法分子开立电子商业承兑汇票流向市场,持票人风控措施不够,导致巨额损失。

2.不法分子利用工商登记信息的漏洞,盗用股东信息,伪造企业材料,开立假的工商资料,把企业包装成央企子公司或者其他有央企背景的公司,利用该公司开票。中建八局虚假子公司及虚假恒大江苏博雅置业有限公司案件就是最典型的案例。目前中建八局已经通过公告在市场澄清此类案件,恒大济南公司也已经通过报警来处理假票案件。

案件思考:

1、针对伪造企业材料印章、工商信息漏洞的问题,是否有企业内部员工里应外合,工商局内部员工里应外合?开户银行内部员工里应外合?这个需要经侦介入,具体做案件调查给予结果。

2、电子商业承兑汇票承兑人名称造假,开户银行有没有责任?根据《电子商业汇票业务管理办法》(中国人民银行令【2009】)文件,第八条:接入机构提供电子商业汇票业务服务,应对客户基本信息的真实性负审核责任。第八十条:接入机构为客户提供电子商业汇票业务服务,未对客户基本信息尽审核业务的,造成票据当事人资金损失的,应承担相应赔偿责任。虽然业务管理办法规定了未尽到审核责任的接入机构应承担相应赔偿责任,但是具体承担多少,没有具体规定,只能通过法院进行判决定夺。

截止至此,小编基本将目前电票造假的方式及责任分析完毕。目前银票造假基本属于很困难的事情,票友分辨能力也足够强。对于电子商票造假,那么我们该如何去做好风控措施,防范此类案件的发生呢?

一、做好票据识别

1、对于虚假材料冒开银行账户,开立虚假商票。主要看开户行所在地是否为该企业的正常经营地址,如果不是就应该引起注意了。正常企业开商票都会在经常合作的银行开立, 基本不会去异地开立账户,而且目前异地开立银行户审核手续繁琐,如果账户万一出现问题,会出现商票兑付不及时的问题,影响企业信用。

2、对于伪造企业股东的:主要关注该企业的注册时间,如果时间很新,那么问题就该注意,另外关注该企业注册地和股东本身所在经营地以及经营范围是否有冲突的地方,而且股东或者企业法人本身没有参与控股其他公司,这种问题就很大。

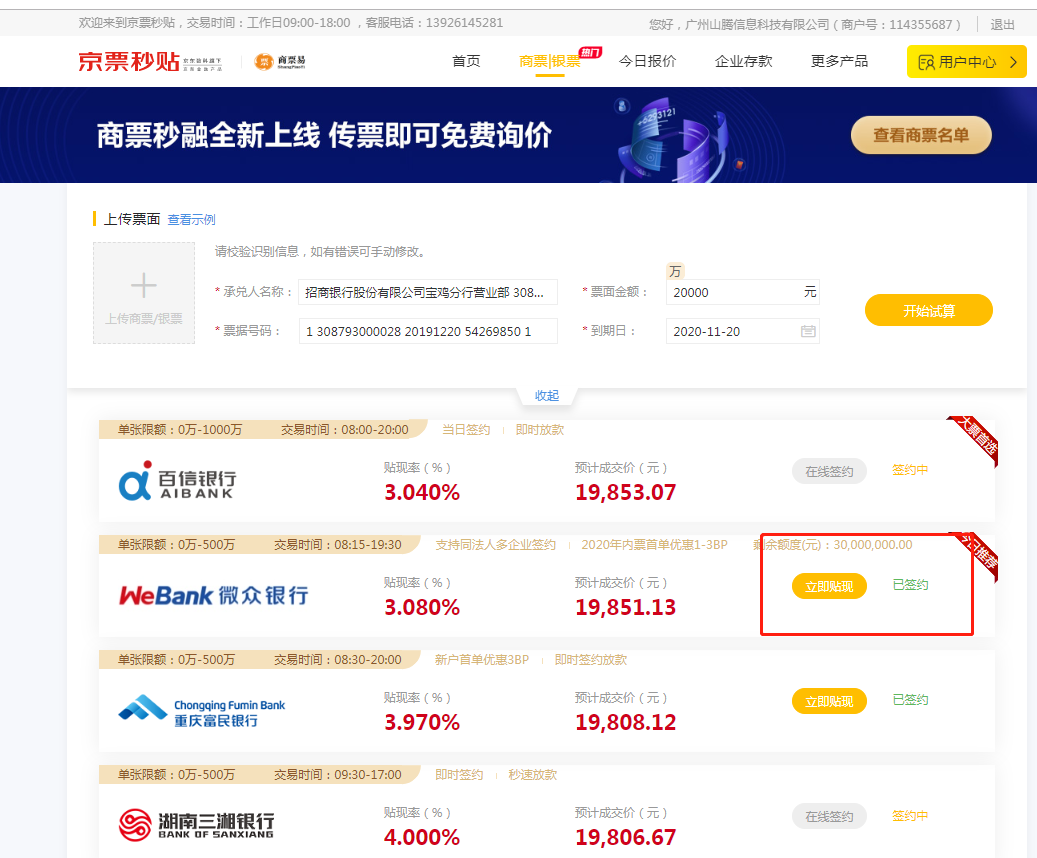

注意:票据市场中有不少类似于商票易这样的票据工具,可以识别票据信息,查询企业基本信息,查询该商票是否在黑名单内,可以更快捷的协助投资人分辨商票真假。

二、做好现场尽调

在商业承兑汇票纸票时代,持票人都会去企业上门或者通过企业内部熟悉财务人员核实票据真伪性。在电子商业承兑汇票时代,票据持票人也应该通过电话或者上门的方式,核对核心企业及开户行是否一致。目前也存在一个很大的问题,通过电话联系核心企业承兑人困难性极大,核心企业前台往往不配合持票人开展这类工作,所以很多时候只能靠上门现场尽调。

三、建立商票承兑人名称及承兑人开户行账号台账

对于票圈来讲,这项措施极为重要。做好前期的商票承兑人及开户行一致性的台账,后续就可以不用做复杂的风控工作,可以说是一劳永逸。而且票圈应当建立风控圈,共享此类台账,从而联合风控,也可以有效降低跨区域风控的工作量。

文末建议

说到这里,我不得不说一点,商票造假,不应该由监管部门从源头做好一手监管么?ECDS系统开出的票竟然是假票,敢问上海票交所能忍?打住打住,此处不能有情绪,我们提建议和措施!

1、建议人行及银监相关部门,对于银行进行着重培训,切实做好对企业客户基本信息的真实性审核,之后才能开立银行账户及电票系统。银行审核不严,实质是助力不法分子开立虚假账户。

2、建议建立电子商票承兑人及其开户行白名单。要求开立商票的企业向其开户银行提交申请之后,才能开立电子商票。此类白名单由开户银行统一报备监管部门,并通过上海票交所进行名单公开,以方便持票人查询。

更多假商票的分析,查看有这假商票黑名单,持票人更好的选商业汇票!